J’avais proposé un game de farming pour avoir du Polkaswap avant la sortie du projet sur cette page. Ce game est fini sur Uniswap, n’y entrez plus, c’est trop tard.

Tout apport de liquidité pour le fonctionnement d’un DEX est soumis au principe de l’impermanent loss.

J’ai un membre qui a mis un commentaire sous l’article mentionnant ceci :

Et oui ! C’est l’impermanent loss, c’est le jeu du liquidity providing.

Il faut comprendre le mécanisme et le risque avant de devenir un liquidity provider. Alors rentrons dans le détail !

Les types d’exchanges

Il existe deux types d’exchanges, c’est à dire deux types de plateformes différentes pour échanger des crypto-monnaies. Comme d’habitude dans le monde des cryptos monnaies et de la blockchain : l’exchange centralisé (CEX) et l’exchange décentralisé. (DEX)

Vous connaissez déjà mon avis mais j’insiste !

P.R.O.T.E.G.E.Z vos fonds, je vous demande de prendre soin de vos actifs !

Les DEX : Decentralized Exchange

Les exchanges décentralisés, ce sont les nouveaux exchanges comme Uniswap, Polkaswap, 1Inch ou Balancer par exemple.

Ce sont des projets décentralisés, des plateformes qui servent à échanger des crypto-monnaies sans intermédiaires.

Vous utilisez uniquement le service de la plateforme pour faire un échange, c’est une interface qui exécute une commande sur la blockchain. Vous gardez le contrôle de vos fonds. Les DEX font le lien entre vos wallets et la blockchain.

Je vous conseille d’utiliser ce genre de plateforme : compatible avec Metamask, Polkadot.js extension et avec Ledger. C’est le combo pour un vrai coffre-fort 😉

À ce titre, elles apportent un service que vous payez et sont chargées de garantir la sécurité de vos fonds.

Fonctionnement d’un DEX

Utilisation du DEX du point de vue de l’utilisateur

Exemple : J’ai 10 jetons XOR et je vais les swaper (échanger) contre 4,986198 PSWAP (ceci est un prix fictif).

Vous validez et c’est fait, vous venez de swaper des tokens !

Ok, mais alors comment cela peut-il fonctionner sans aucun intermédiaires, pas de plateforme, pas de personnes pour vous vendre les jetons ?

Devenir liquidity provider

La pool de liquidité fonctionne comme une piscine, c’est à dire qu’il y a une paire de liquidité. Il faut déposer des liquidités dans les 2 jetons de la paire de manière égale.

Une fois la liquidité déposée, la plateforme paye les liquidity providers (ceux qui déposent la liquidité) à hauteur de 0,3% de chaque transaction passée sur le réseau.

Il y a des milliards de dollars en terme de transactions chaque jour !

C’est énorme !

Une pool de liquidité peut se schématiser sous la forme d’une piscine.

Voici par exemple une pool de liquidité en USDC et en ETHEREUM :

Si vous échangez des ETH contre des USDC, vous allez remplir la pool avec avec vos ETH, et le nombre d’USDC dans la pool va diminuer.

Cela signifie que le montant disponible dans la pool est variable.

A l’issue de cet échange, les liquidity providers vont récupérer moins du côté de la piscine où les jetons seront devenus rares et plus de l’autre côté où la liquidité sera devenue abondante.

Ce mécanisme s’appelle l’impermanent loss (sur le tchat nous appelons ça IL, les initiales d’Impermanent Loss)

Le liquidity provider est toujours du mauvais côté de la pool !

C’est pour cela qu’il faut aller sur une paire de jetons que vous serez toujours contents d’avoir en portefeuille 😉

Les CEX : Centralized Exchanges ou plateformes centralisées

Les exchanges centralisés sont les exchanges traditionnels comme Binance, Kraken, KuCoin, Coinbase et consorts. Ce sont des sociétés commerciales, à ce titre elles apportent un service que vous payez et sont chargées de garantir la sécurité de vos fonds.

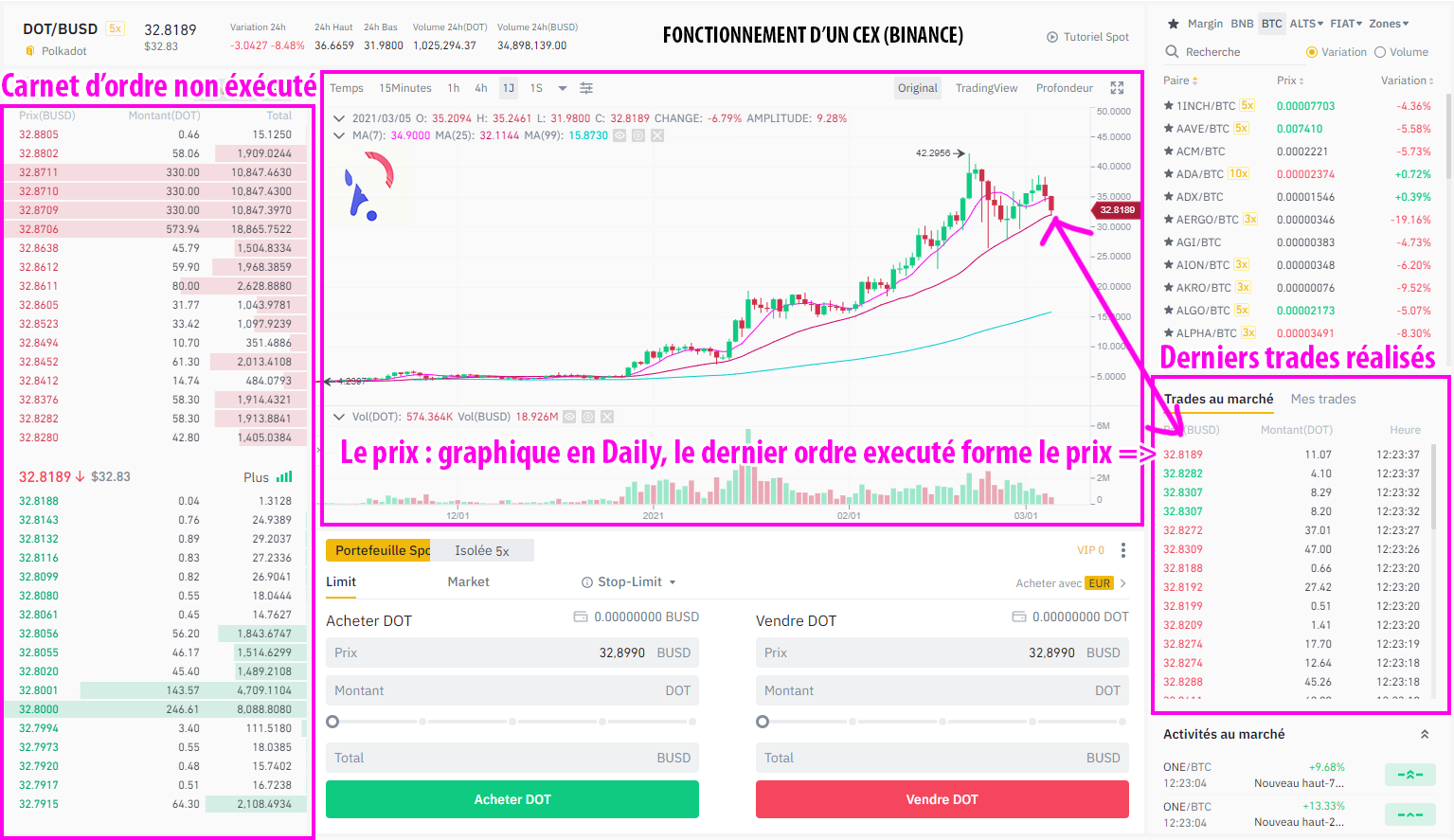

Les CEX fonctionnent sur le système de carnet d’ordres tel que ci-dessous :

Fonctionnement d’un CEX

C’est un système qui confronte les vendeurs et les acheteurs qui fonctionne très bien. Le dernier ordre qui est exécuté sur la plateforme forme le prix de l’actif.

Dans le cas d’un gros mouvement de masse dans un sens comme dans l’autre, il peut y avoir des « trous de liquidités », c’est à dire que si l’acheteur ne trouve pas de vendeur (ou l’inverse), le prix ira chercher le suivant dans le carnet d’ordre. Et ainsi de suite.

Dans un gros mouvement, vous pouvez avoir des variations extrêmement fortes.

- Conseil n°1 sur les CEX : ne jamais paniquer, car le carnet d’ordre s’ajuste rapidement sur le « vrai prix » grâce aux arbitrages entre plateformes.

- Conseil n°2 sur les CEX : ne jamais placer un ordre au marché (Market Order) sur ce genre de plateforme. Sous peine de se faire démonter ! Certains petits exchanges avec aucune liquidités mentent et affichent un faux carnet d’ordres.

- Conseil n°3 sur les CEX : vous pouvez placer des ordres d’achats (bien bas) et des ordres de ventes (bien haut) même un peu farfelus, surtout sur Kraken il y a des grosses mèches car personne n’a compris ce concept. Vous pouvez récupérer les pertes de ceux qui n’ont pas lu cet article !

Sur des paires peu exploitées et sur des petits exchanges : si vous faîtes un Market Order, vous êtes dead !